2018年对会计来说依旧是多事的一年,刚过了元旦就迎接好几件大事!增值税开票的简码;增值税登记管理办法去旧迎新;企业所得税纳税申报表的调整。

今天笔者要八一八的国家税务总局令第43号《增值税一般纳税人登记管理办法》,这个管理办法和现行的规则比有三个相对变化较大的点需要关注一下。

可能有同行有问,只有三个?43号令看上去和22号令长得很不一样啊?需要注意啊,从22号到43号中间有这样一个文件:国家税务总局公告2015年第18号《国家税务总局关于调整增值税一般纳税人管理有关事项的公告》!

这个文件其实已经改变了很多22号令中的规定,比如认定到登记的变化其实是在2015年4月1日起施行18号里就确认下来的,下面就用对照表的方式来看看三者的变化。

在比对时会将22号已经被废止的部分用新文件替代,以保证能明确2月1号将实行的新政策与目前在用的、有效的政策之间的差异。

对于某些变动或行文改变较大的条款,无法将变动点用红字一一标出,且这种标示也无意义,此时会将需要关注的位置标出,而不是标示变动点。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

国家税务总局令第43号《增值税一般纳税人登记管理办法》

备 注

第一条 为加强增值税一般纳税人(以下简称一般纳税人)资格认定管理,根据《中华人民共和国增值税暂行条例》及其实施细则,制定本办法。

第一条 为了做好增值税一般纳税人(以下简称“一般纳税人”)登记管理,根据《中华人民共和国增值税暂行条例》及其实施细则有关规定,制定本办法。

从“认定”到“登记管理”思路的变化,在18号文件中已确定。

第二条 一般纳税人资格认定和认定以后的资格管理适用本办法。

删除,新文件中条款顺序上延。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

第三条 增值税纳税人(以下简称纳税人),年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,除本办法第五条规定外,应当向主管税务机关申请一般纳税人资格认定。

本办法所称年应税销售额,是指纳税人在连续不超过12个月的经营期内累计应征增值税销售额,包括免税销售额。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第二条 增值税纳税人(以下简称“纳税人”),年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准(以下简称“规定标准”)的,除本办法第四条规定外,应当向主管税务机关办理一般纳税人登记。

本办法所称年应税销售额,是指纳税人在连续不超过12个月或四个季度的经营期内累计应征增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。

销售服务、无形资产或者不动产(以下简称“应税行为”)有扣除项目的纳税人,其应税行为年应税销售额按未扣除之前的销售额计算。纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额。

备注

除规范用词及条款顺延引起不同外,实质性变化:

1、为配合小规模纳税人按季度申报对年应税销售额计算时间从规定上完善。

2、应税销售额范围明确。

3、新增第三款中,对有扣除项目问题的规定,延续18号文件;

重点关注变动点一:

“纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额。”

国家税务总局公告2016年第23号《关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》中这样规定:“增值税小规模纳税人偶然发生的转让不动产的销售额,不计入应税行为年应税销售额。”

与现行政策相比:偶发不计入部分增加“转让无形资产”。偶发转让不动产不记入为旧有规则。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

第四条 年应税销售额未超过财政部、国家税务总局规定的小规模纳税人标准以及新开业的纳税人,可以向主管税务机关申请一般纳税人资格认定。

对提出申请并且同时符合下列条件的纳税人,主管税务机关应当为其办理一般纳税人资格认定:

(一)有固定的生产经营场所;(笔者注:2015年4月1日起不再要求)

(二)能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证核算,能够提供准确税务资料。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第三条 年应税销售额未超过规定标准的纳税人,会计核算健全,能够提供准确税务资料的,可以向主管税务机关办理一般纳税人登记。

本办法所称会计核算健全,是指能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证进行核算。

备注

1、18号文件已取消的固定生产经营场所标准43号令在此处明确(其实是做了个大挪移);

2、对于未超标准“主动认定”条件的规定,行文更精练。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

第五条 下列纳税人不办理一般纳税人资格认定:

(一)个体工商户以外的其他个人;

(二)选择按照小规模纳税人纳税的非企业性单位;

(三)选择按照小规模纳税人纳税的不经常发生 应税行为的企业。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第四条 下列纳税人不办理一般纳税人登记:

(一)按照政策规定,选择按照小规模纳税人纳税的;

(二)年应税销售额超过规定标准的其他个人。

备注

1、其他个人不办理一般纳税人登记,新旧文件都未改变“其他个人”天然为小规模的规定,新文件行文更准确。

2、旧文件(二)(三)款对不办理情况正面规定,新文件将口子留给“按照政策规定”,给不办理留下空间。

目前选择按照小规模纳税人纳税的政策依据有两个,一是根据《中华人民共和国增值税暂行条例实施细则》第二十九条规定,非企业性单位、不经常发生应税行为的企业可选择按照小规模纳税人纳税;二是根据《营业税改征增值税试点实施办法》(财税﹝2016﹞36号文件印发)第三条规定,年应税销售额超过规定标准但不经常发生应税行为的单位和个体工商户可选择按照小规模纳税人纳税。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

第六条 纳税人应当向其机构所在地主管税务机关申请一般纳税人资格认定。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第五条 纳税人应当向其机构所在地主管税务机关办理一般纳税人登记手续。

备注

申请→资格认定:

办理→登记手续!

这种变化我心喜之!

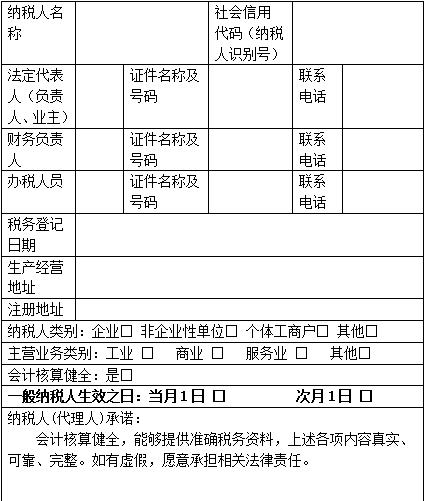

22号令该部分内容早已被18号文件替代,故此处用18号文件于43号令对比。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

二、纳税人办理一般纳税人资格登记的程序如下:

(一)纳税人向主管税务机关填报《增值税一般纳税人资格登记表》(附件1),并提供税务登记证件;

(二)纳税人填报内容与税务登记信息一致的,主管税务机关当场登记;

(三)纳税人填报内容与税务登记信息不一致,或者不符合填列要求的,税务机关应当场告知纳税人需要补正的内容。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第六条 纳税人办理一般纳税人登记的程序如下:

(一)纳税人向主管税务机关填报《增值税一般纳税人登记表》(附件1),如实填写固定生产经营场所等信息,并提供税务登记证件;

(二)纳税人填报内容与税务登记信息一致的,主管税务机关当场登记;

(三)纳税人填报内容与税务登记信息不一致,或者不符合填列要求的,税务机关应当场告知纳税人需要补正的内容。

备注

资格登记→登记!!

强调“如实填写固定生产经营场所”要求。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

三、纳税人年应税销售额超过财政部、国家税务总局规定标准 (以下简称规定标准),且符合有关政策规定,选择按小规模纳税人纳税的,应当向主管税务机关提交书面说明(附件2)。

个体工商户以外的其他个人年应税销售额超过规定标准的,不需要向主管税务机关提交书面说明。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第七条 年应税销售额超过规定标准的纳税人符合本办法第四条第一项规定的 ,应当向主管税务机关提交书面说明(附件2)。

备注

除行文变更外,43号令没有延用18号第二款。

结合不办理一定纳税人登记的规定,其他个人不提交该说明为当然之理,该条款有多余之嫌。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

四、纳税人年应税销售额超过规定标准的,在申报期结束后20个工作日内按照本公告第二条或第三条的规定办理相关手续;未按规定时限办理的,主管税务机关应当在规定期限结束后10个工作日内制作《税务事项通知书》,告知纳税人应当在10个工作日内向主管税务机关办理相关手续。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第八条 纳税人在年应税销售额超过规定标准的月份(或季度)的所属申报期结束后15日内按照本办法第六条或者第七条的规定办理相关手续;未按规定时限办理的,主管税务机关应当在规定时限结束后5日内制作《税务事项通知书》,告知纳税人应当在5日内向主管税务机关办理相关手续;逾期仍不办理的,次月起按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,直至纳税人办理相关手续为止。

备注

变动过大新旧条款变动点无法用红字一一标出,红字为标识重点关注。

重点关注变动点二:

办理流程大幅度减少,原规定为“工作日”现规定为“日”!工作日需要扣除休息天而“日”需要。且时间由20、10、10改为15、5、5!

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

五、除财政部、国家税务总局另有规定外,纳税人自其选择的一般纳税人资格生效之日起,按照增值税一般计税方法计算应纳税额,并按照规定领用增值税专用发票。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第九条 纳税人自一般纳税人生效之日起,按照增值税一般计税方法计算应纳税额,并可以按照规定领用增值税专用发票,财政部、国家税务总局另有规定的除外。

本办法所称的生效之日,是指纳税人办理登记的当月1日或者次月1日,由纳税人在办理登记手续时自行选择。

备注

1、第一款行文变化,实质内容无变化;

2、第二款为新增条款,但无实质变化,因为该规定在18号文件中虽未在正文中明确如何选择由小规模转一般人的生效日期,但在其附件:“1.增值税一般纳税人资格登记表”的选项设计中是有所体现的。故新旧规定实质是一致的。

加归22号令与43号令的对比:

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

第十二条 除国家税务总局另有规定外,纳税人一经认定为一般纳税人后,不得转为小规模纳税人。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第十条 纳税人登记为一般纳税人后,不得转为小规模纳税人,国家税务总局另有规定的除外。

备注

行文变化,无实质改变。

国家税务总局令第22号《增值税一般纳税人资格认定管理办法》

第十三条 主管税务机关可以在一定期限内对下列一般纳税人实行纳税辅导期管理:

(一)按照本办法第四条的规定新认定为一般纳税人的小型商贸批发企业;

(二)国家税务总局规定的其他一般纳税人。

纳税辅导期管理的具体办法由国家税务总局另行制定。

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第十一条 主管税务机关应当加强对税收风险的管理。对税收遵从度低的一般纳税人,主管税务机关可以实行纳税辅导期管理,具体办法由国家税务总局另行制定。

备注

重点关注变动点二:

关于辅导期管理,引入“税收遵从度”规定,同时去除了一类需实行辅导期管理的企业类型。

目前关于辅导期的文件有:国税发[2010]40号国家税务总局关于印发《增值税一般纳税人纳税辅导期管理办法》的通知

国家税务总局令第43号《增值税一般纳税人登记管理办法》

第十二条 本办法自2018年2月1日起施行,《增值税一般纳税人资格认定管理办法》(国家税务总局令第22号公布)同时废止。

增值税一般纳税人登记管理办法

第一条 为了做好增值税一般纳税人(以下简称“一般纳税人”)登记管理,根据《中华人民共和国增值税暂行条例》及其实施细则有关规定,制定本办法。

第二条 增值税纳税人(以下简称“纳税人”),年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准(以下简称“规定标准”)的,除本办法第四条规定外,应当向主管税务机关办理一般纳税人登记。

本办法所称年应税销售额,是指纳税人在连续不超过12个月或四个季度的经营期内累计应征增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。

销售服务、无形资产或者不动产(以下简称“应税行为”)有扣除项目的纳税人,其应税行为年应税销售额按未扣除之前的销售额计算。纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额。

第三条 年应税销售额未超过规定标准的纳税人,会计核算健全,能够提供准确税务资料的,可以向主管税务机关办理一般纳税人登记。

本办法所称会计核算健全,是指能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证进行核算。

第四条 下列纳税人不办理一般纳税人登记:

(一)按照政策规定,选择按照小规模纳税人纳税的;

(二)年应税销售额超过规定标准的其他个人。

第五条 纳税人应当向其机构所在地主管税务机关办理一般纳税人登记手续。

第六条 纳税人办理一般纳税人登记的程序如下:

(一)纳税人向主管税务机关填报《增值税一般纳税人登记表》(附件1),如实填写固定生产经营场所等信息,并提供税务登记证件;

(二)纳税人填报内容与税务登记信息一致的,主管税务机关当场登记;

(三)纳税人填报内容与税务登记信息不一致,或者不符合填列要求的,税务机关应当场告知纳税人需要补正的内容。

第七条 年应税销售额超过规定标准的纳税人符合本办法第四条第一项规定的,应当向主管税务机关提交书面说明(附件2)。

第八条 纳税人在年应税销售额超过规定标准的月份(或季度)的所属申报期结束后15日内按照本办法第六条或者第七条的规定办理相关手续;未按规定时限办理的,主管税务机关应当在规定时限结束后5日内制作《税务事项通知书》,告知纳税人应当在5日内向主管税务机关办理相关手续;逾期仍不办理的,次月起按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,直至纳税人办理相关手续为止。

第九条 纳税人自一般纳税人生效之日起,按照增值税一般计税方法计算应纳税额,并可以按照规定领用增值税专用发票,财政部、国家税务总局另有规定的除外。

本办法所称的生效之日,是指纳税人办理登记的当月1日或者次月1日,由纳税人在办理登记手续时自行选择。

第十条 纳税人登记为一般纳税人后,不得转为小规模纳税人,国家税务总局另有规定的除外。

第十一条 主管税务机关应当加强对税收风险的管理。对税收遵从度低的一般纳税人,主管税务机关可以实行纳税辅导期管理,具体办法由国家税务总局另行制定。

第十二条 本办法自2018年2月1日起施行,《增值税一般纳税人资格认定管理办法》(国家税务总局令第22号公布)同时废止。

附件一

增值税一般纳税人登记表

填写说明: 1、本表由纳税人如实填写。

2、表中“证件名称及号码”相关次栏。根据纳税人的法定代表人、财务负责人、 办税人员的身份证、护照等有效身份证及号码填写。

3、表中“一般纳税人生效之日”由纳税人自行勾选。

4、本表一式二份,主管税务机关和纳税人各留存一份。

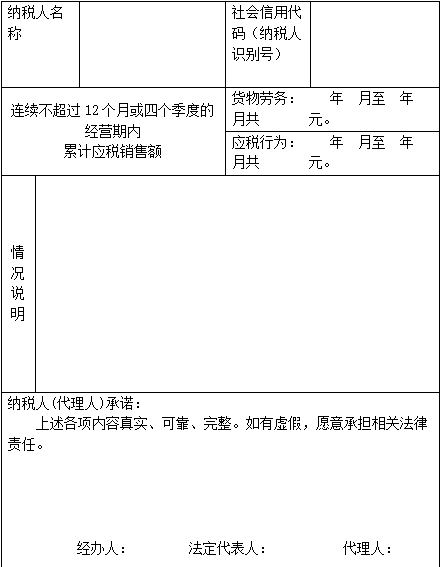

附件二

选择按小规模纳税人纳税的情况说明

填写说明: 1、“情况说明”栏由纳税人填写符合财政部、国家税务总局规定可选择按小规模纳税人纳税的具体情形及理由。

2、本表一式二份,主管税务机关和纳税人各留存一份。

今日安利

做账就用畅捷通好会计。

好会计传承用友29年财务品质,支持一键完成计提、摊销、结转凭证。在期末结转——计提工资时,根据上月的凭证自动判断生成; 操作更简单,核算更便捷,更智能。

好会计

-- 智能云财务助力会计转型 --